Tributação para nômades digitais: 7 pontos essenciais a considerar!

Você já parou para pensar em como a vida de um nômade digital pode ser incrível, mas também cheia de desafios? A liberdade de trabalhar de qualquer lugar do mundo é fascinante, mas as questões tributárias podem causar dor de cabeça. É aqui que entra o tema da tributação para nômades digitais. Neste artigo, vamos explorar o que considerar ao lidar com as complexidades fiscais enquanto você viaja e trabalha pelo mundo.

Para muitos nômades digitais, a ideia de viver em um lugar por um tempo e depois partir para outro é a verdadeira essência da liberdade. No entanto, essa liberdade vem com responsabilidades, especialmente quando se trata de declaração de impostos internacionais. A falta de atenção a esses detalhes pode resultar em problemas sérios com a Receita Federal, tanto no Brasil quanto em outros países. Portanto, entender as nuances da residência fiscal é crucial.

Além disso, a consultoria tributária para nômades é uma ferramenta valiosa que pode ajudar a evitar armadilhas fiscais. Com o conhecimento certo, você pode navegar pelas águas turvas da tributação, aproveitando os benefícios de paraísos fiscais e garantindo que está em conformidade com as leis tributárias do seu país de origem e do país em que você está residindo temporariamente.

O que é a tributação para nômades digitais?

A tributação para nômades digitais refere-se ao conjunto de regras e obrigações fiscais que afetam aqueles que trabalham remotamente enquanto viajam pelo mundo. Esses profissionais muitas vezes têm rendimentos provenientes de diferentes países, o que pode complicar sua situação fiscal. Por exemplo, se você é um brasileiro que trabalha enquanto vive na Europa, pode estar sujeito a impostos tanto no Brasil quanto no país europeu em questão.

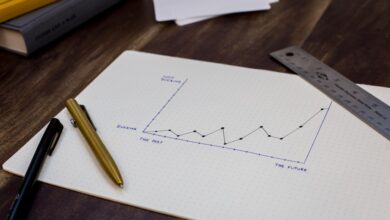

Um dos principais pontos a considerar é a dupla tributação. Essa situação ocorre quando dois países reivindicam o direito de tributar a mesma renda. Para evitar isso, muitos países têm tratados de dupla tributação, que estabelecem regras sobre qual país deve tributar a renda e em que condições. Portanto, é vital entender esses tratados e como eles se aplicam à sua situação específica.

Além disso, a residência fiscal é outro aspecto crucial. Cada país tem suas próprias regras para determinar se você é considerado residente fiscal. Isso pode depender do tempo que você passa no país, de onde você gera sua renda e de outras atividades que você realiza. Assim, manter-se informado sobre essas regras é essencial para evitar surpresas desagradáveis.

Como funciona a residência fiscal?

A residência fiscal é o critério que determina onde você deve pagar impostos. Em muitos países, se você passar mais de 183 dias em um ano em um determinado local, você se tornará residente fiscal desse país. Isso significa que, além de pagar impostos no Brasil, você também pode ser obrigado a pagar impostos no país em que está vivendo.

É importante notar que as regras podem variar significativamente de um país para outro. Alguns países têm políticas fiscais mais favoráveis para nômades digitais, enquanto outros podem ter taxas de imposto mais altas. Por isso, realizar uma pesquisa aprofundada sobre a legislação tributária local é fundamental antes de decidir se mudar para um novo destino.

Além disso, é possível que você precise enviar uma declaração de impostos internacionais, dependendo de quanto tempo você passa fora do Brasil e de onde sua renda é gerada. A falta de conformidade pode resultar em penalidades, por isso é essencial estar ciente de suas obrigações fiscais.

O que é dupla tributação e como evitá-la?

A dupla tributação ocorre quando um indivíduo é tributado em mais de um país pelo mesmo rendimento. Para os nômades digitais, isso é uma preocupação constante, especialmente se você estiver recebendo pagamentos de clientes em diferentes países. A boa notícia é que muitos países têm acordos para evitar a dupla tributação, conhecidos como tratados de dupla tributação.

Esses tratados geralmente estabelecem que um país deve conceder um crédito ou isenção para os impostos pagos em outro país. Portanto, se você pagou impostos em um país onde trabalhou, poderá usar isso para reduzir sua carga tributária no Brasil. É essencial consultar um especialista em consultoria tributária para nômades para garantir que você está aproveitando ao máximo esses benefícios.

Além disso, mantenha registros detalhados de suas atividades e rendimentos em cada país. Isso facilitará a declaração de impostos e garantirá que você esteja cumprindo todas as obrigações fiscais. Ser proativo na gestão de suas finanças pode ajudar a evitar problemas futuros com a Receita Federal e outras autoridades fiscais.

Como lidar com a declaração de impostos internacionais?

Fazer uma declaração de impostos internacionais pode parecer uma tarefa assustadora, mas, com a preparação certa, você pode simplificar o processo. Primeiro, é importante entender quais rendimentos devem ser declarados e em quais países. Isso inclui salários, rendimentos de freelancing e outros tipos de renda.

Uma vez que você tenha uma compreensão clara de suas obrigações, é hora de reunir toda a documentação necessária. Isso inclui recibos, faturas e qualquer outro documento que comprove sua renda e despesas. Manter tudo organizado facilitará a declaração e ajudará a garantir que você não perca prazos importantes.

Por fim, considere a ajuda de um profissional especializado em impostos internacionais. Eles podem fornecer orientação valiosa sobre como declarar sua renda corretamente e ajudar a evitar erros que podem resultar em penalidades. Além disso, um especialista pode orientá-lo sobre como aproveitar os benefícios de paraísos fiscais, se isso se aplicar à sua situação.

Benefícios de paraísos fiscais para nômades digitais

Os benefícios de paraísos fiscais são frequentemente discutidos no contexto da tributação, e para os nômades digitais, eles podem oferecer vantagens significativas. Paraísos fiscais são países que oferecem baixos impostos ou isenção fiscal para indivíduos e empresas. Isso pode ser atraente para quem ganha dinheiro online e procura maximizar seus lucros.

Um dos principais benefícios é a possibilidade de pagar menos impostos sobre sua renda. Isso significa que você pode manter mais do que ganha e reinvestir em suas aventuras de viagem ou em seu negócio. No entanto, é importante lembrar que a utilização de paraísos fiscais deve ser feita de forma legal e ética. A evasão fiscal pode resultar em consequências graves.

Além disso, muitos paraísos fiscais oferecem um ambiente empresarial amigável, com menos burocracia e regulamentações. Isso pode facilitar a criação de empresas e a gestão de finanças, permitindo que você se concentre no que realmente importa: seu trabalho e suas viagens. Sempre consulte um profissional para garantir que você esteja cumprindo todas as leis fiscais aplicáveis.

5 Perguntas Frequentes sobre tributação para nômades digitais

1. O que é residência fiscal?

A residência fiscal é o critério que determina onde uma pessoa deve pagar impostos. Normalmente, se você passar mais de 183 dias em um país, pode ser considerado residente fiscal desse local.

2. Como evitar a dupla tributação?

Para evitar a dupla tributação, verifique se há tratados de dupla tributação entre os países em questão. Esses acordos podem permitir que você evite pagar impostos duas vezes sobre a mesma renda.

3. O que devo incluir na declaração de impostos internacionais?

Na declaração de impostos internacionais, você deve incluir toda a sua renda global, como salários, rendimentos de freelancing e outras fontes de receita, além de despesas relacionadas.

4. Quais são os benefícios de paraísos fiscais?

Os benefícios de paraísos fiscais incluem taxas de imposto mais baixas e um ambiente empresarial favorável, que pode facilitar a criação de empresas e a gestão de finanças.

5. Quando devo procurar consultoria tributária?

É aconselhável procurar consultoria tributária sempre que você estiver lidando com questões fiscais complexas, como a tributação em múltiplos países, para garantir que está em conformidade com as leis.

Concluindo, a tributação para nômades digitais é um tema que merece atenção especial. Compreender a residência fiscal, os riscos da dupla tributação e a importância de uma declaração de impostos internacionais adequada é fundamental para evitar problemas fiscais. Além disso, explorar os benefícios de paraísos fiscais pode abrir novas oportunidades. Não hesite em buscar consultoria tributária para nômades para garantir que você esteja sempre em conformidade e aproveitando ao máximo sua liberdade como nômade digital.

Se você está em busca de mais informações sobre finanças para nômades digitais, vale a pena conferir o conteúdo de qualidade presente no Web Nômades, que pode oferecer dicas valiosas sobre como gerenciar suas finanças enquanto vive essa experiência única.